Информационно-технологическая поддержка финансирования инноваций на малых промышленных предприятиях

Аннотация

Дата поступления статьи: 09.06.2014В статье информационно-технологическая платформа современного банка – потенциального кредитора инновационных проектов малых промышленных предприятий - рассматривается как важный инструмент поддержки принятия обоснованных решений со стороны банка об участии в проекте, учитывающих лимитирующие характеристики предприятий малого масштаба. Предлагаемое информационное обеспечение оценки кредитоспособности малых предприятий, функционирующих в промышленной сфере, максимально адаптировано к их специфике, в силу чего может быть эффективно в процессе выбора наилучшего варианта взаимодействия банка с клиентом, в том числе в рамках лизинговой сделки. Моделируемая система финансирования инициируемого малым предприятием инновационного проекта позволит устранить недостатки, которыми обладает уже существующее в банке информационное обеспечение, и добавить в систему новые возможности, которые сделают работу сотрудников банка более эффективной, анализ состояния клиентов более точным, а принятие решения о кредитовании более обоснованным

Ключевые слова: Малые промышленные предприятия, инновационные проекты, финансирование, информационная система, лизинговые сделки

08.00.05 - Экономика и управление народным хозяйством (по отраслям и сферам деятельности)

Определенный высшим руководством страны вектор на модернизацию российской промышленности в рамках несырьевой модели предполагает существенную активизацию инновационной деятельности хозяйствующих субъектов разного масштаба, функционирующих в обрабатывающих и перерабатывающих отраслях. Это выдвигает на передний план научных исследований разработку концептуальных основ и прикладного инструментария поддержки принятия эффективных решений по целеориентированному на инновации финансированию производственного бизнеса. В сочетании с декларируемой на государственном уровне необходимостью масштабного вовлечения в этот процесс предприятий малого масштаба эта проблема наиболее ярко высвечивается в плоскости финансовой поддержки инновационной деятельности малых промышленных предприятий. При этом очевидно, что вопросы управления ресурсным (прежде всего, финансовым) потенциалом промышленных предприятий должны решаться с учетом изменений, которые происходят в условиях перехода к новому технологическому способу производства. Соответственно возникает необходимость рассмотрения проблемы поиска и реализации резервов роста конкурентоспособности отечественного производства через эффективное связывание финансовых ресурсов предприятий в направлениях реализации проектов модернизации и инноватизации [1].

Цель данной работы заключается в том, чтобы показать возможности современных информационных технологий как действенного инструмента финансирования целеориентированного на инновации малого бизнеса российской промышленности с учетом его специфики в процессе оценивания банком – потенциальным кредитором.

Обоснованию роли малого промышленного предпринимательства в инновационном развитии экономики, которая особенно наглядно проявляется в процессе взаимодействия с крупными компаниями с использованием разнообразных форм партнерских взаимовыгодных отношений, в последние годы посвящено большое число публикаций, причем как российских, так и зарубежных ученых [2 - 6]. При этом подчеркивается, что сравнительные конкурентные преимущества малых, средних и крупных предприятий свидетельствуют о том, что недостатки структур одного типа в контексте инновационного развития компенсируются достоинствами структур другого типа, и возможности для инновационной деятельности суммируются, обеспечивая увеличение показателей, ее характеризующих, и достижение синергетического эффекта [7]. Этот вывод принципиально важен в контексте необходимости достижения сбалансированного модернизационного развития промышленности на основе внедрения инноваций. Оно означает вовлечение в проекты модернизационной направленности не только крупных, в основном определяющих и формирующих профиль региона, а иногда и страны в целом, но также и малых промышленных предприятий, открытых к инновационному взаимодействию с крупными промышленными корпорациями.

В то же время, как отмечает Брялина Г.И., высокая неопределенность хозяйственной деятельности, неразвитость рыночных механизмов регулирования взаимодействия экономических субъектов в России сдерживают действие децентрализованных механизмов, что повышает значимость государственного регулирования развития малого бизнеса [8]. Использование инновационного потенциала малого промышленного бизнеса, а также его мобильности и других качеств в сочетании со сфокусированными на партнерском направлении управленческими усилиями органов власти позволяют учесть специфические условия межфирменного взаимодействия и использовать его для обеспечения модернизационного развития промышленной сферы региона. Однако целый набор лимитирующих характеристик предприятий малого масштаба, таких как: ограниченные финансовые ресурсы модернизации производственных фондов, трудности получения заемных средств, низкий маркетинговый потенциал мероприятий по продвижению инновационных идей, высокая зависимость от неблагоприятных институциональных факторов, преимущественно краткосрочный горизонт планирования, незначительное количество ресурсов для проведения собственных научных исследований и разработок, а также их приобретения, более низкая производительность труда и других, - может снижать их инновационный потенциал без эффективного взаимодействия с крупным промышленным бизнесом [9].

При этом следует отметить, что особое место в перечне ограничений потенциальных инновационных возможностей малых промышленных предприятий занимает, как отмечалось, ключевой является проблема получения необходимых финансовых ресурсов для реализации инновационных проектов [10]. И это несмотря на то, что в определенной мере она может решаться именно за счет партнерской деятельности с крупными промышленными корпорациями, обладающими необходимыми финансовыми ресурсами для инвестирования в совместные инновационные проекты. Поэтому поиск дополнительных источников финансирования, даже если они будут существовать только на период жизненного цикла такого рода проектов (то есть в рамках модели взаимодействия типа консорциума), является иногда определяющим фактором межфирменного альянса. Очевидно, при этом, что в роли такого «источника» прежде всего выступают кредитно-финансовые структуры, в частности крупные банки, которые могут не только выдавать кредиты малым предприятиям, но также выступать в качестве активного участника партнерских отношений, формирующихся между промышленными предприятиями разного масштаба в рамках инновационного проекта.

Надежность и эффективность указанного сотрудничества, естественно, в существенной мере определяется потенциалом, местом и ролью конкретной банковской структуры в экономике региона или народного хозяйства в целом. Одной из таких структур является Сбербанк России, главной миссией которого является осуществление социально-экономических функций, активное участие в модернизационных и инновационных процессах базовых секторов экономики, в том числе промышленного. Поэтому углубленное изучение данного банка с позиции его финансового взаимодействия с малыми промышленными предприятиями является важным направлением повышения эффективности партнерских отношений.

Результаты анализа, проведенные с указанных исследовательских позиций, позволили сделать важный вывод о том, что, несмотря на передовые позиции в финансово-кредитной иерархии страны, важным условием выполнения миссии Сбербанка в направлении поддержки инновационного потенциала малого промышленного бизнеса в настоящее время является проведение комплексной технологической модернизации. Она позволит значительно расширить масштабы взаимодействия, обеспечит взаимовыгодность партнерских отношений, рост производительности труда и оптимизацию издержек. В данном контексте следует отметить, что Сбербанк России традиционно является одним из наиболее активных участников рынка современных информационных технологий, характеризуется высоким и динамично развивающимся уровнем информационно-технологического обеспечения процесса взаимодействия с клиентами, включая предприятия малого промышленного бизнеса, а также между подразделениями банка. В этой связи большой практический интерес представляет рассмотрение одной из ключевых технологий финансового взаимодействия с малым бизнесом на примере ЗАО «Сбербанк Лизинг», осуществляющего лизинговые операции с малыми промышленными предприятиями.

Поскольку важным этапом процесса принятия решения банком по финансированию проектов малого предприятия является объективная оценка его потенциала, а также выбор модели (формы) взаимодействия с ним, эти задачи должны эффективно решать применяемые инфокоммуникационные технологии, к числу которых относятся следующие.

1. Альтернативные каналы продаж с доступностью 24 часа (калькулятор по стандартным лизинговым продуктам, оформление заявки по лизингу типового оборудования через сайт, получение клиентом договоров по сделке и списка необходимых документов на электронную почту и др.).

2. Электронные терминалы (выбор предмета лизинга и оформление заявки по стандартному продукту по лизингу высоколиквидного автотранспорта, получение клиентом договоров по сделке и списка необходимых документов на электронную почту).

Структура информационного пространства банка дл трехуровневого иерархического строения системы управления процессом взаимодействия с малыми промышленными предприятиями представлена на рис. 1.

Рис. 1 – Структура информационного пространства взаимодействия ЗАО «Сбербанк Лизинг» с предприятиями малого промышленного бизнеса

Интегрированная система управления процессом взаимодействия банка с малыми предприятиями в процессе лизинговой сделки может быть представлена в виде механизма, состоящего из следующих основных блоков:

1) аналитического (формализованная обработка данных для принятия решений, связанных с лизинговой сделкой);

2) учетного (система документооборота для информационного обеспечения лизинговой сделки);

3) организационного (структурно-функциональные взаимосвязи участников, координация, иерархия и контроль за подразделениями банка);

4) программного и информационно-технологического (адаптивные программные продукты, расчетно-аналитический инструментарий) (рис.2).

Рис. 2 – Структурно-функциональное представление механизма управления лизинговыми операциями с малыми промышленными компаниями в ЗАО «Сбербанк Лизинг»

При этом очевидна особая важность предфинансовой (предлизинговой) оценки банком предприятия – потенциального участника процесса взаимодействия в рамках реализации инновационного проекта, а также самого проекта как объекта инвестирования. Следует отметить, что процедура оценки кредитоспособности малых промышленных предприятий, несмотря на то, что отражает конкретную специфику банка, имеет в своей основе стандартные решения, прежде всего, касающиеся информационно-технологической поддержки этого процесса, которые затем дорабатываются под используемую банком методику оценки клиентов и инициируемых ими проектов. Как правило, самостоятельная разработка программы банком является весьма дорогостоящей даже для финансово устойчивых кредитных организаций и требует наличия соответствующего кадрового потенциала.

С учетом этого представляется целесообразным рекомендовать ЗАО «Сбербанк Лизинг» использование информационно-аналитической системы поддержки его взаимодействия с малыми промышленными предприятиями, которая имеет модульное строение, использует современные технологии ведения баз данных и отношений между участниками лизинговой сделки. Достоинством такой системы является аккумулирование в базе данных не только информации о потенциальных клиентах, но также об инициируемых ими проектах (что позволяет идентифицировать степень их несырьевой направленности и инновационность), а также методиках их оценки, учитывающих специфику инноваций. Для создания проекта системы такого типа предлагается применение следующей модели, разработанной на основе универсального языка моделирования UML.

Концептуальное описание данной системы состоит в следующем.

1. Постановка задачи. Разработка автоматизированной системы оценки кредитоспособности малых промышленных предприятий - клиентов банка, имеющей возможность интеграции с банковской системой «Новая Афина».

2. Позиционирование. Наличие специфической базы данных позволяет системе не только проводить комплексную оценку малого предприятия как потенциального заемщика, но также выявлять степень инновационности проекта на основе сравнения его с имеющимися аналогами. Благодаря этим возможностям система ориентирована на расчет уровня интегрального риска взаимодействия банка с конкретным малым промышленным предприятием и определение мер по его снижению.

3. Пользователи. Со стороны банка это менеджер проектов, кредитный инспектор, системный администратор, АБС «Новая Афина», системный аналитик. Со стороны предприятия – руководитель проекта, специалисты по ИТ, финансовый менеджер.

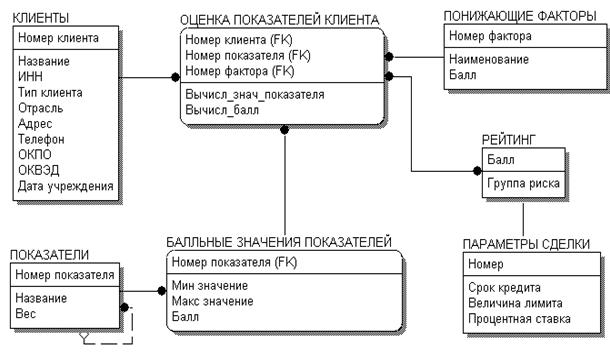

4. Концептуальная модель. Для анализа разрабатываемой системы, принципов и механизма ее работы строятся типовые диаграммы UML, на которых рассматривается детализация основного процесса с его участниками. Пример диаграммы процесса оценки потенциального заемщика проведен на рис.3.

Рис. 3- ER-диаграмма процесса оценки кредитоспособности малого промышленного предприятия

Как видно на рис. 3, система включает несколько блоков (модулей), характеризующих с разных позиций конкретное малое предприятие и рассматриваемый инновационный проект. Это позволяет проводить объективную оценку как самого заемщика, так и эффективность проекта с точки зрения целесообразности его финансирования банком. Кроме того, в системе заложена возможность расчета рейтинга проекта, что дает возможность выстраивать банку приоритеты кредитования.

Относительная открытость системы позволяет учитывать воздействие факторов внутреннего и внешнего окружения банка посредством соответствующей коррекции применяемых методик оценки заемщиков и проектов. В этой связи особая функциональная роль отводится расчетному модулю, в котором для определения величины кредитного риска используются показатели финансового потенциала клиента, а также учитываются и нефинансовые показатели и параметры, которые вводятся в систему. Результирующими (выходными) показателями работы расчетного модуля являются полные, систематизированные данные анализа наличного потенциала малого промышленного предприятия, возможного к вовлечению в осуществление предлагаемого им инновационного проекта, а также объемов финансирования проекта со стороны банка, которые затем заносятся в соответствующие таблицы базы данных. Наличие такой справочной подсистемы создает возможность получения нужных сведений всем заинтересованным участникам сделки как со стороны ЗАО «Сбербанк Лизинг», так и конкретного предприятия.

Для формирования инструмента проведения технологического аудита проектов может быть использовано несколько вариантов:

- Создание встроенного в ER-диаграмму дополнительного блока.

- Использование существующих программных продуктов с использованием импорта информации (или ввода выходных расчетов вручную) в основную программу для дальнейшего анализа.

- Применение смешанного варианта с реализацией расчетов во внешней программе, а анализа данных – внутри информационной системы.

Анализ выходной информации позволяет формировать общую оценку проекта (возможно по различным критериям), его рисков, сильных и слабых сторон. Эти данные могут быть использованы в качестве дополнительной информации для других потенциальных инвесторов, а также в качестве рекомендаций инициатору проекта для его доработки.

Обобщенную модель информационной поддержки осуществления перечисленных задач, включающую различные варианты реализации, можно представить следующим образом (рис. 4). Каждый вариант реализации показанной на рис. 4 модели имеет свои достоинства и недостатки. Встроенный в систему блок оценки является наиболее удобным с точки зрения использования и управления потоками данных о проекте, но его реализация потребует много времени, поскольку необходимо с нуля создавать те алгоритмы расчета, которые уже есть в специализированных программных продуктах.

Рис. 4 – Модель информационной поддержки принятия решений в банке по анализу инновационных проектов

Вычисление оценочных показателей проекта с помощью готовых программных решений позволит использовать их широкий инструментарий, решать сложные специфические задачи с помощью отдельных узкоспециализированных модулей, а также принимать от инициаторов проектов файлы с готовыми расчетами, если они уже сделали их в своей программе. Сложность осуществления такого решения заключается в отсутствии единого стандарта обмена данными между существующими программами. Поэтому придется либо настраивать сложный механизм обмена в различных форматах либо выбрать один универсальный программный продукт для расчетов и настроить обмен данными с основным модулем, либо производить экспорт/импорт данных через «посредника» – таблицы офисных пакетов.

Смешанный вариант реализации позволит, в зависимости от сложности настройки первого или второго способов для реализации каждой конкретной задачи, выбрать наименее затратный по времени и ресурсам. В перспективе возможен постепенный переход на использование только основного модуля с помощью поэтапного добавления тех или иных функций расчета и оценки.

Таким образом, интеграция в единое информационное пространство ЗАО «Сбербанк Лизинг» предложенной системы оценки потенциального заемщика – малого промышленного предприятия, а также предлагаемого им инновационного проекта позволит, во-первых, значительно повысить эффективность использования собственного потенциала (кадрового, организационного, информационного, финансового и др.); во-вторых, сформировать обоснованную систему приоритетов финансирования проектов; в-третьих, ранжировать инновационные проекты с точки зрения не только их коммерческой, но также экономической и социальной эффективности; в-четвертых, предоставить необходимую информацию для других потенциальных участников проекта.

Литература:

- Иванов, А.В., Матвеева, Л.Г., Чернова, О.А. Капитализация ресурсов промышленного предприятия в составе кластера в стратегиях инновационного развития [Электронный ресурс] // «Инженерный вестник Дона», 2013, №4. – Режим доступа: http://ivdon.ru/magazine/archive/n4y2013/2211 (доступ свободный) – Загл. с экрана. – Яз. рус.

- Набиев, Р. А., Тактаров, Г. А.Развитие систем взаимодействия малого и крупного предпринимательства [Текст] // Отраслевая экономика: проблемы и пути решения, 2011, № 2. – C. 95 – 100.

- Матвеева, Л.Г., Чернова, О.А. Стратегический консорциум как механизм наращивания инновационного потенциала промышленности Юга России [Текст] // Journal of Economic Regulation (Вопросы регулирования экономики), 2013, №3, Том 4. – С. 65 – 72.

- Механизмы взаимодействия хозяйствующих субъектов в инновационном развитии экономики региона. Под. ред. Матвеевой Л.Г. [Текст] - Ростов н/Д: Изд-во ЮФУ, 2011. – 348 с.

- Raynolds, L.T. Mainstreaming Fair Trade Coffee: From Partnership to Traceability [Техt] // World Development, 2009, Vol. 37, №. 6. – PP. 1083 – 1093.

- Sawers, J.L., Pretoriusb, M.V., Oerlemans, L.A.G. Safeguarding SMEs dynamic capabilities in technology innovative SME-large company partnerships in South Africa [Техt] // Technovation, 2008, №28, PP. 171 – 182.

- Алешин, А.В.Стратегии и механизмы взаимодействия разномасштабных субъектов бизнеса в регионе [Текст] - Ростов н/Д: Изд-во ЮФУ, 2013. – 358 с.

- Брялина, Г.И. Механизмы поддержки развития малого бизнеса в России [Электронный ресурс] // «Инженерный вестник Дона», 2011, №1. – Режим доступа: http://www.ivdon.ru/magazine/archive/n1y2011/329 (доступ свободный) – Загл. с экрана. – Яз. рус.

- Никулина, О.В. Институциональный подход к инновационному развитию экономических субъектов Юга России в условиях кластеризации. Система информационно-аналитических ресурсов по инновационной и технологической тематике [Электронный ресурс] // Pandia.ru Энциклопедия знаний. Режим доступа: http://www.pandia.ru/text/77/152/14457.php (доступ свободный) – Загл. с экрана. – Яз. рус.

- Чараева, М.В. Обзор источников финансирования инвестиций в Российском малом бизнесе [Текст] // Финансы и кредит, 2013, №20. – С. 43 – 48.